연방준비제도(Fed·연준)가 22일(현지시간) 기준금리를 0.25% 포인트 또 인상했다.

애초 ‘빅스텝(한꺼번에 금리를 0.5%포인트 올리는 것)’ 전망이 많았으나 실리콘밸리은행(SVB) 등의 파산 사태로 금융 불안이 계속되자 시장에서 예상한 대로 ‘베이비스텝(한꺼번에 금리를 0.25% 포인트 올리는 것)’을 밟은 것이다.

연준은 이날 연방공개시장위원회(FOMC) 정례회의 뒤 성명을 통해 기준 금리를 현재보다 0.25%포인트 높은 4.75~5.00%로 올렸다.

이로써 연준의 기준금리는 2007년 이후 다시 최고 수준을 기록하게 됐다.

연준은 성명에서 “최근 지표는 지출과 생산에서 완만한 성장을 보여주고 있다. 일자리는 최근 몇 달간 증가했으며 견조한 속도로 움직이고 있다”면서 “실업률은 낮게 유지되고 있으며 인플레이션은 높은 상태”라면서 이 같은 결정 이유를 설명했다.

연준은 지난해 3월부터 최근 40년 내 최악의 인플레이션을 잡겠다는 목표로 공격적으로 금리를 인상하고 있다. 연준은 이를 위해 지난해 6월, 7월, 9월, 11월에는 4차례 연속 파격적인 자이언트 스텝(한꺼번에 금리를 0.75%포인트 올리는 것)을 밟기도 했다.

이후 물가 상승세가 둔화할 조짐을 보이자 인상 폭을 지난해 12월 0.50%포인트, 올 2월 0.25%포인트로 줄이면서 속도 조절을 했다.

그러나 인플레이션 둔화세가 느려지고 고용 호조 등의 지표가 나오면서 한때 연준이 이번에 다시 인상폭을 높일 것이란 관측에 힘이 실리기도 했다.

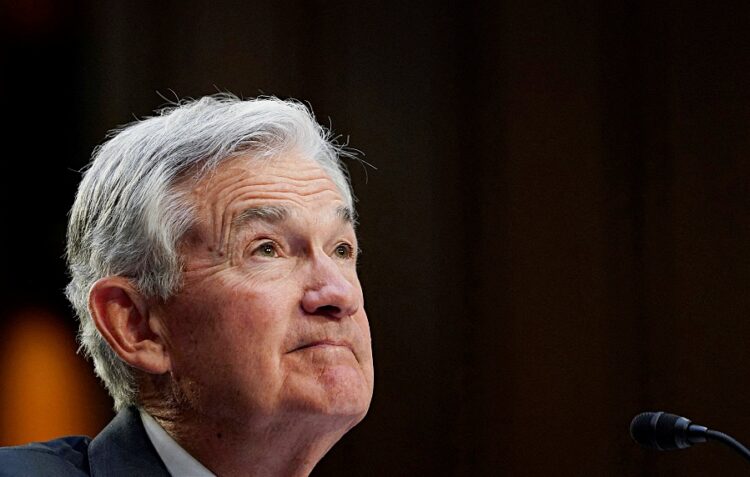

제롬 파월 연준 의장도 지난 8일 의회에 출석해 “최근 경제지표가 예상보다 강세를 보이고 있으며 이는 최종적인 금리 수준이 이전 전망보다 높을 가능성이 크다는 것을 시사한다”고 말하기도 했다.

하지만 이후 실리콘밸리은행(SVB)·시그니처은행 파산 사태가 발생하고 퍼스트 리퍼블릭 은행의 위기설이 나오면서 상황이 변했다.

연준의 공격적인 금리 인상이 금융 불안의 이유로 거론되면서 일각에서는 금리 동결 내지 인하 필요성까지 제기됐기 때문이다.

연준의 이날 베이비스텝은 인플레이션 잡기와 금융 안정이란 두 목표를 절충한 성격으로 풀이된다. 시장에서도 0.25%포인트 인상 전망이 가장 많았다.

이와 관련, 연준은 성명에서 “미국의 은행 시스템은 건전하고 탄력적”이라면서 “최근 상황은 가계와 기업에 대한 신용 조건이 더 엄격해지고 경제 활동, 고용, 인플레이션에 더 부담을 줄 가능성이 있다”고 말했다.

이어 “이런 영향의 범위는 불확실하다”면서 “위원회는 인플레이션 리스크에 매우 주의를 기울이고 있다”고 밝혔다.

금융 불안 상황은 연준의 향후 금리 전망에도 영향을 미쳤다.

FOMC 위원들의 금리 인상 전망을 보여주는 지표인 점도표(dot plot)상의 올해 말 금리 예상치(중간값)는 5.1%였다. 이는 직전인 지난해 12월 예상치와 같은 수준이며 당초 시장 전망보다는 낮은 것이다.

점도표에서는 내년 말 기준 금리 전망치는 4.3%, 2025년말 전망치는 3.1%를 각각 기록했다.

점도표상의 개별 FOMC 위원의 전망을 보면 현 18명의 위원 중 10명이 올해말 금리를 5.00~5.25%로 봤다.

연준은 경제전망요약(SEP) 자료에서 올해 말 물가상승률 전망치를 3.3%로 제시했다. 이는 직전인 지난해 12월 전망(3.1%)보다 다소 올라간 것이다.

연준의 올해 실질 국내총생산(GDP) 증가율 전망치는 0.4%로 직전보다 0.1%포인트 낮아졌다.

올해 실업률 전망치도 작년 12월 4.6%에서 이번에는 4.5%로 하향됐다. 연합뉴스